Guide : comment déclarer ses comptes crypto et plus-values ?

La déclaration d’impôt sur le revenu a connu un réel bouleversement depuis 2019 : la prise en compte des revenus sur les crypto-monnaies. Nouveauté certes, mais a priori, rien de surprenant. Ces dernières années, les crypto-actifs ou numériques ont gagné une place importante dans le patrimoine de beaucoup de français. Il faut donc se pencher sur la fiscalité de la cryptomonnaie et du Bitcoin par exemple.

Et là, pas mal de questions se posent concernant la déclaration aux impôts des comptes crypto comme Binance, Coinbase ou autre plateforme de cryptomonnaie. La déclaration de ses comptes crypto est-elle une faculté ou une obligation ? Quand est-ce que vos actifs numériques deviennent imposables ? Quelle est la fiscalité des cryptomonnaies comme le Bitcoin ? Comment déclarer son compte Binance ou Coinbase ? Comment remplir le formulaire CERFA 3916 ou 2086 pas à pas ?

Nous vous disons tout dans ce guide pour tout savoir sur la fiscalité des cryptomonnaies et comment déclarer son compte crypto via le formulaire 3916.

₿ Rappel sur la cryptomonnaie : qu’est-ce que c’est ?

Communément appelé crypto actif, une cryptomonnaie est un actif numérique utilisable hors des systèmes de transaction d’une institution bancaire. Elle fonctionne sur un protocole informatique décentralisé appelé ‘’ Blockchain ‘’. Il existe plus de 5 000 cryptomonnaies dans le monde, le Bitcoin étant la plus populaire des actifs numériques virtuels. Nous pouvons également citer l’Ethereum, le Litecoin, le Ripple, le Dogecoin, etc. Tous ces crypto-actifs peuvent être stockés et échangés sur des plateformes spécialisées appelées ‘’ Portefeuille numérique ‘’ ou ‘’Crypto Wallet ‘’. Les plus utilisés sont notamment : Binance, Coinbase, KraKen, Trust Wallet, ZenGo, …

📍 Déclaration de compte crypto : le régime fiscal d’imposition des monnaies numériques

Depuis la loi de finance de 2019, les plus-values sur les achats et ventes de crypto-actifs sont imposables.

Cependant, le stockage d’une cryptomonnaie dans un portefeuille numérique ne suffit pas pour être redevable à l’administration fiscale. Il en est de même pour les échanges effectués entre deux crypto-actifs.

Concrètement, l’impôt sur le revenu des transactions des actifs virtuels n’est applicable que lorsque les échanges aboutissent à un passage vers les actifs fiats. Il peut s’agir de l’Euro, du Dollars ou de toute autre monnaie légalement reconnue comme telle. Bien entendu, la fiscalité en cryptomonnaie s’applique uniquement si vous réalisez des plus-values. Si vos investissements en crypto aboutissent à une moins-value, vous ne serez pas imposable.

A noter que les « stables coins » comme l’USDT (Tether) ou USD Coin ne sont pas imposables et à déclarer auprès des impôts.

En France, deux régimes d’imposition sur les revenus crypto-actifs sont mis en place. D’une part, l’impôt sur le revenu des échanges occasionnels, généralement réalisés par des particuliers. Ici, les gains sont soumis au régime de Prélèvement Forfaitaire Unique communément appelé Flat Tax. Son taux d’imposition est de 30% soit 12,8% sur les revenus et 17,2% des prélèvements sociaux. D’autres part, l’impôt sur les plus-values issues d’une activité habituelle relative à la transaction d’actifs numériques comme le trading. Dans ce cas, l’imposition des plus-values, des bitcoins, des autres cryptomonnaies, est faite à titre BIC (Bénéfices Industriels et Commerciaux). Le coût total de la plus-value, ou de la moins-value de l’année, est dirigé vers la déclaration annuelle des revenus. Il est suivi de chaque détail des opérations.

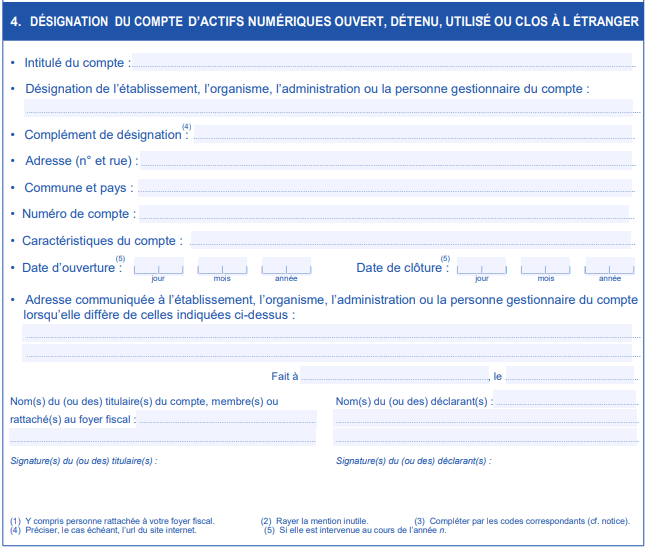

Par ailleurs, si la plateforme de cryptomonnaies se situe à l’étranger, il est obligatoire de déclarer son compte crypto. Ici, il faut donc penser à déclarer les portefeuilles et les comptes utilisés pour le stockage des cryptomonnaies même s’il n’y pas d’activité ou de plus-value. En cas de non respect de cette obligation, vous risquez une amende jusqu’à 1 500€ par compte crypto non déclaré.

Il convient de préciser que la plupart des cas, lesdites plateformes de comptes crypto sont basées à l’étranger. Cette démarche pour déclarer un compte crypto est réaliser via le remplissage du formulaire CERFA 3916.

A quel moment faut-il déclarer ses comptes cryptomonnaies et plus-values ?

Que ce soient les plus-values en crypto, ou les comptes ouverts dans une société basée à l’étranger, ils doivent, tous, être déclarés au même moment que vos autres revenus lors de la déclaration de l’impôt sur le revenu.

A partir de quel montant, il faut déclarer ses bénéfices en crypto ?

Le fisc prévoit un abattement fiscal de 305€ par an où vous n’êtes pas imposable. Si vous générez plus de 305€ de plus-value dans l’année, vous êtes alors imposable et devez déclarer vos bénéfices à l’administration fiscale.

Y a-t-il des opérations en cryptomonnaie non imposables ?

Il existe bien des plus-values qui ne nécessitent pas une déclaration aux impôts : il s’agit des valorisations réalisées entre cryptomonnaie ou encore les montants investis en « stable coins ». En effet, ces investissements ne sont pas, imposables tant que vous n’échangez pas vos cryptos en euros pour un virement sur votre compte bancaire.

Bien entendu, nous tenons à préciser que les bénéfices réalisés sur des investissements en « Non-Fungible Token » (NFT) sont également imposable et à déclarer aux impôts. Les NFT, étant un actif numérique, sont soumis aux mêmes conditions que les cryptomonnaies donc imposées à la Flat-Tax soit une imposition de 30% (12.8% d’impôt sur le revenu + 17.2% de prélèvements sociaux).

🧾 Comment faut-il remplir la déclaration d’impôt pour les cryptomonnaies ?

Dans la section « actifs numériques », les cryptomonnaies sont ajoutées à la déclaration d’impôts sur le revenu depuis le 1er janvier 2019.

Pour déclarer les actifs numériques, il vous faut donc suivre trois étapes qui se décomposent sous forme de trois formulaires pour renseigner les informations indispensables pour le calcul des impôts et la fiscalité des plus-values issues des investissements en cryptomonnaies.

Voyons dans le détail, les 3 formulaires à remplir pour l’administration fiscale.

Le formulaire CERFA 2086

Au niveau de l’annexe Cerfa 2086, il faut renseigner les diverses opérations d’achat effectuées sur votre investissement en cryptomonnaies durant l’exercice fiscal passé. C’est en effet à travers cette déclaration qu’on prouve à l’administration fiscale si on a réalisé ou non des plus-values (bénéfices) lors de la conversion des cryptomonnaies en euros.

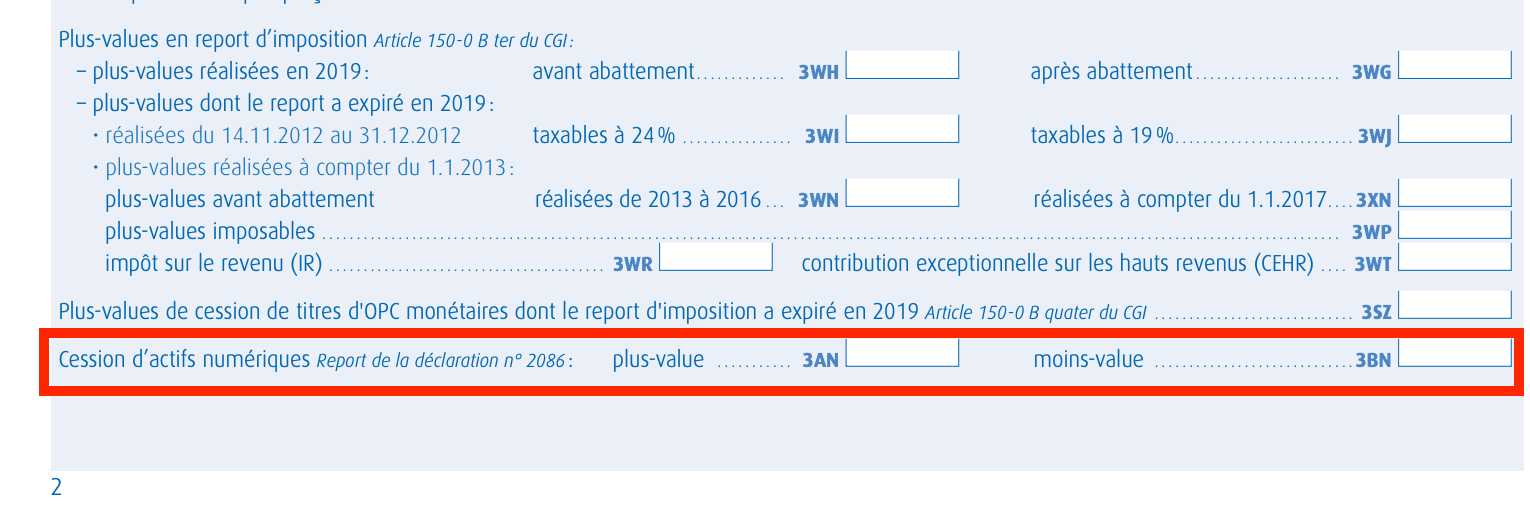

Le formulaire CERFA 2042-C : cases 3AN et 3BN

Ensuite, sur l’annexe 2042 C : il faut renseigner l’un des cases 3AN ou 3BN avec la moins-value ou la plus-value générée de vos opérations de cessions d’actifs numériques.

💸 Fiscalité cryptomonnaies : comment se fait le calcul des plus-values imposables ?

Comme vu, le déclenchement de la fiscalité et du paiement d’impôt se faituniquement en cas de plus-value et si vous récupérer vos gains en euros sur votre compte courant. En d’autres termes, si vous obtenez une plus-value, en faisant la vente d’une cryptomonnaie à une valeur plus élevée que celle de départ, vous devez payer l’impôt.

Si vous aimez les mathématiques, le calcul de la plus-value imposable en cryptomonnaie est soumis à la formule suivante :prix de cession – ((prix total d’acquisition*prix de cession) / valeur du portefeuille).

A titre d’exemple, si vous vendez en décembre 2022, 8 000 euros de bitcoin que vous avez acheté en mai 2022 à 5 000 euros, il vous faudra déclarer 3 000 euros de plus-value en cryptomonnaie lors de la déclaration d’impôt en 2023 sur les revenus 2022.

En reprenant en considération le dernier exemple, vous avez pour l’instant une plus-value de 3 000 euros. Si en juin 2022, vous achetez de l’ETH (Ethereum) pour 4 000 euros, et que vous le revendez pour 3 300 euros en septembre de la même année, vous aurez perdu 700 euros. Dans ce cas, votre plus-value imposable 2022 est de 3 000 € – 700 € = 2 300 €. En effet, vous devez soustraire vos moins-values pour déclarer la véritable plus-values sur vos investissements en cryptomonnaies.

A l’antipode de cette condition,si vous réalisez une conversion (trade) de Bitcoins contre d’autres cryptomonnaiesque ce soit des Tokens ou Coins (par exemple, Ethereum),vous n’aurez rien à déclarer ou à payer.Même si vous engrangez des plus-values sur ce type d’opération, vous n’aurez pas de déclaration à faire ou de fiscalité.

🔍 Comment déclarer son compte crypto et ses plus values pas à pas ?

Nous vous recommandons de commencer pardéclarer vos comptes crypto ouverts ou fermés à l’étrangercomme Coinbase, BitPanda ou encore Binance pendant l’année fiscale concernée via le formulaire CERFA 3916.

Ensuite, vous pourrez poursuivre votre déclaration d’impôt en ligne pour les opérations de crypto-actifs réalisées, il est important de débuter parla catégorie ‘’Revenus’’ de la déclaration, en cochant la case ‘’Plus-values et gains divers’’.

Pour aller loin dans le processus, il vous faudra joindreun formulaire Cerfa 2086. Ce dernier donne chaque détail des opérations réalisées et qui ont donné lieu à la somme déclarée dansles cases 3AN et 3BN des plus-values.L’accès est très facile : il vous suffit de cliquer sur ‘’déclaration annexe’’.

Ensuite, il vous fautsélectionner les cases d’annexes 3916 et 2086. Dans la section de votre télédéclaration qui vous demande le renseignement de vos revenus, l’accès aux cases 3AN et 3BN vous sera ouvert. Cela vous permettra de faire la déclaration de vos plus-values de cession d’actifs numériques. Si vous renseignez bien l’annexe 2086, le remplissage de la case 3AN doit se faire de façon automatique.

En ce qui concerne cetteannexe 2086, il faut notifier que c’est un document chronophage et complexe. Il peut paraître difficile à remplir pour un particulier qui ne maîtrise pas totalement le calcul de ses plus-values. Pour ne pas perdre de temps et bénéficier d’une aide, il vous est possible d’avoir recours à un service de déclaration fiscale. Ou encore, il vous est loisible de consulter la notice d’usage du formulaire 2086. Cette notice est fournie par le gouvernement, et pourra donc mieux vous aider.

A ce niveau, vous pouvez vous dire que vous avez abattu le plus gros travail. Vous avez, de la sorte, faitle calcul et la déclaration des plus-values réalisées durant vos opérations d’achat et de vente de cryptomonnaie.

Quelle(s) sanction(s) en cas d’absence de déclaration d’impôt sur les cryptos ?

La non-déclaration peut conduire à des sanctions que ce soit pour les plus-values ou les comptes d’actifs numériques. Si vous ne faites pas le nécessaire pour déclarer votre compte crypto Coinbase ou Binance ou vos plus-values sur vos investissements, vous risquez des amendes que nous allons détailler ci-dessous.

La non-déclaration de compte crypto

Il y a une sanction que prévoit l’article 1736 X du CGI (Code Général des Impôts) en cas de non-déclaration des comptes d’actifs numériques. Cet article parle de l’applicationd’une amende de 750 euros pour une simple désobéissance aux exigences de l’administration fiscale.

Si c’est dans le cas d’une inexactitude, ou encore d’une omission que vous n’avez pas eu la présence d’esprit de rectifier de vous-même, vous écopez d’une amende de 125 euros. Le cas où la sanction reste plus sévère est celui oùla valeur du compte non-déclaré excède 50 000 euros.Si cette dernière est supérieure à cette somme,les amendes sont portées vers 1 500 euros par compte non déclaré(ou une majoration de 250€ en cas d’inexactitude).

La non déclaration des plus-values en cryptomonnaie

Concernant la déclaration des plus-values,s’il y a une erreur dans le calcul de la somme totale, l’impôt peut-être augmenté de 10%.Toutefois, si vous parvenez à rectifier cette erreur en moins de 30 jours, le Fisc annule cette majoration considérant que vous êtes de bonne foi.

Cependant, en cas de mauvaise foi avérée, ou s’il s’agit d’un manquement délibéré,la majoration appliquée sera de 40% du montant dû. Pour parler du manquement délibéré, il faut dire que c’est une déclaration partielle suivie d’un désir du déclarant de ne pas donner toutes les informations réclamées par l’administration fiscale.

Il reste un dernier cas beaucoup plus grave :les manœuvres frauduleuses. Ceci concerne les démarches menées dans un but de réduire les sommes à déclarer aux impôts de manière intentionnelle et à plusieurs reprises. Ici,la majoration va jusqu’à 80% de la somme totale due.

Quelques exemples :

- renseigner une mauvaise identité ;

- utiliser des comptes à l’étranger pour cacher des bénéfices au Fisc français ;

- mettre en place des montages financiers via des sociétés

Dans les cas les plus graves, ce type de fraudes fiscales sont considérées commeun délit pénaloù le risque engendré estune amende de 500 000 euros et 5 ans d’emprisonnement.

✅ Conclusion : la fiscalité des cryptomonnaies en quelques mots !

En résumé, il faut retenir les points suivants concernant la fiscalité des cryptomonnaies :

-

il est nécessaire de déclarer ses comptes crypto même sans activité,

- abattement fiscal :l’imposition sur les plus-values démarre à partir de 305€ de bénéfice sur l’année,

- les moins-values sont à soustrairedu total des plus-values lors de la déclaration des impôts,

- les plus-values issues d’échanges entre cryptomonnaiesne sont pas imposables,

- vous êtes imposable à partir du moment oùvous retirez vos plus-values en euro sur votre compte courant,

- les stables coinscomme l’USDT ne sont pas imposables et concernés par la fiscalité des actifs numériques,

- en terme de fiscalité, c’est la Flat-Tax qui est appliquée soit30% sur les plus-values générées en crypto,

- de lourdes amendessont prévues en cas de non-respect des déclarations fiscales.

A présent, nous espérons que vous avez toutes les cartes en main concernant la fiscalité des cryptomonnaies et du Bitcoin.

N’hésitez pas à vous faire accompagner en cas de besoin par des spécialistes en fiscalité.

D’après l’article « Guide : comment déclarer ses comptes crypto et plus-values ? »

depuis le site « https://www.connectbanque.com/ »